クラウドBPOトピックス

入社と退社のときに人事・給与計算担当がおさえるポイント

2022.11.10BPOトピックス

社員が入社する場合には、人事・給与計算担当には多くの業務が発生しています。その業務は、正確さはもちろんのこと、手続きなどの期限も決まっているためスピードも求められるものとなります。新入社員提出状況などに応じて進捗が異なるので、こうした管理やリマインドも大切です。

書類の種類はマイナンバーや年金手帳、健康診断書などさまざまで、各書類によって提出方法も異なります。個人情報も取り扱うことになるので、情報管理にも気を遣わなければなりません。従業員が多くなるとこれらの手続きをするのが大変です。そんな手間がかかる入社手続きは、電子化することで正確に効率的に行うことができます。

1.入社時に必要な手続き

入社時に必要な手続きは主に、①労働条件の明示、②社会保険の資格取得に関する手続き、③税金関係の手続きの3つです。

-

①労働条件の明示

②社会保険の資格取得に関する手続き

健康保険・厚生年金保険の手続き

雇用保険の手続き③税金関係の手続き

所得税の手続き

住民税の手続き

①労働条件の明示

労働条件の明示とは、正社員、契約社員、アルバイト・パートなどの雇用形態を問わず、従業員を新たに雇用する場合は、労働基準法で定められた事項を書面にて明示し、従業員に通知することです。「労働条件通知書」として通知をするほか、「雇用契約書」として双方取り交わすされることが一般的です。労働条件の明示には、以下の内容を入れます。

- 労働条件として明示する事項

-

必ず明示しなければいけないこと

労働契約の期間

就業の場所・従事する業務の内容

始業・終業時刻、所定労働時間を超える労働の有無、休憩時間、休日、休暇、交替制勤務をさせる場合は就業時転換(交替期日あるいは交替順序等)に関する事項

賃金の決定・計算・支払方法、賃金の締切り・支払の時期に関する事項

退職に関する事項(解雇の事由を含む)

昇給に関する事項(口頭可)定めをした場合に明示しなければいけないこと

退職手当の定めが適用される労働者の範囲、退職手当の決定、計算・支払の方法、支払時期に関する事項

臨時に支払われる賃金、賞与などに関する事項

労働者に負担させる食費、作業用品その他に関する事項

安全・衛生に関する事項

職業訓練に関する事項

災害補償、業務外の傷病扶助に関する事項

表彰、制裁に関する事項

休職に関する事項

②社会保険の資格取得に関する手続き

社会保険の資格取得に関する手続きとは、「健康保険・厚生年金保険」「雇用保険」の手続きです。

- 健康保険・厚生年金保険の手続き

-

日本年金機構の事務センターまたは健康保険組合、厚生年金基金に「健康保険・厚生年金保険被保険者資格取得届」を提出します。社員を雇用してから5日以内に行います。

扶養家族がいる場合には、「健康保険被扶養者(異動)届」とその証明書も必要に応じて提出します。その際、配偶者を扶養している場合には、「国民年金第3号被保険者資格取得届」の提出も必要になります。

健康保険・厚生年金保険は「何時間働くか」によって、加入義務が生じるかが決まります。フルタイム勤務の正社員・契約社員は、基本的に加入する義務があります。

アルバイト・パートについては、1週間および1カ月の所定労働日数がフルタイムの人の4分の3以上であれば、加入する必要があります。また、アルバイト・パートなど短時間労働者を除く従業員数が101人以上の企業の場合は、雇用期間が2カ月を超えて見込まれ、週20時間以上働き、月額88,000円以上の人であれば、健康保険・厚生年金保険に加入が必要となります。(令和4年10月改正)

- 雇用保険の手続き

-

雇用保険とは、公的保険制度の1つです。雇用保険に加入しておくことで、会社を退職したり、会社の経営状況悪化により辞めざるを得なくなったりした場合、一定の条件を満たすことで失業手当を受け取ることができます。管轄するハローワークに「雇用保険被保険者資格取得届」を、社員を雇った月の翌月10日までに提出します。

他の会社に勤務し雇用保険の被保険者だった場合は「雇用保険被保険者証」を本人から預かって提出する必要があります。雇用保険は、フルタイムの従業員はもちろん、1週間の所定労働時間が20時間以上で31日以上雇用見込みがあるパート・アルバイトの社員(原則として学生は除きます)についても、加入義務が生じます。加入義務があるにも関わらず、加入手続きを怠った場合、6カ月以下の懲役または30万円以下の罰金を課される恐れがあります。

③税金関係の手続き

税金関係の手続きとは、「所得税」「住民税」の手続きです。

- 所得税の手続き

-

会社で働いて得た給料には、所得税の納付が必要となります。会社勤めをして給料をもらっている人(給与所得者)の場合、所得税は給料からの天引き(源泉所得税)で支払うのが基本となります。そのための手続きを入社時に行います。社員には「給与所得者の扶養控除等(異動)申告書」を会社に提出してもらいます。この申告書は税務署に提出せず、会社内で保管しておけくものとなります。

税務調査などで税務署から扶養控除等申告書と保険料控除申告書を提出するように指示があった場合は、その指示に従って提出しましょう。また、転職者の前職の会社での「源泉徴収票」の提出も受け、年末調整を行います。ちなみに副業などで2か所以上からも給与支払いがあり、配偶者控除や扶養控除を受けようとする場合は「従たる給与についての扶養控除等(異動)申告書」を提出してもらいます。

- 住民税の手続き

-

会社勤めをして給料をもらっている人の場合、住民税は給料からの天引き(特別徴収)を行うのが基本となります。年の途中で入社し特別徴収を希望する場合、社員の居住地の市区町村に「普通徴収から特別徴収への変更依頼書」を速やかに提出します。自治体から新たな「納税通知書」が送付されるので、そこに記載されている住民税額を毎月控除して納付します。入社時期が1~5月の場合、その年の住民税については原則として、給料天引きにはできません。

2.社員の受け入れの流れと必要書類

社員の入社に伴い、会社として人事・給与担当者が行うべき手続きについて、全体の流れを確認しておきましょう。

-

入社前に行なうこと

- 労働条件通知書の交付

- 入社手続きに必要な書類の回収

- 入社に伴う備品等の準備

- 研修や担当業務に関わる内容・スケジュールの決定

入社日以降、すみやかに行うこと

- 必要に応じて雇入れ時教育の実施

- 雇入れ時健康診断の実施

- 法定三帳簿の調製

入社日から5日以内に行うこと

- 「健康保険・厚生年金被保険者資格取得届」の提出

入社日が属する月の翌月から10日以内に行うこと

- 「雇用保険被保険者資格取得届」の提出

必要に応じて

- 住民税の特別徴収切り替え手続き

人事・給与計算担当が準備しなければならない書類を紹介します。

-

雇用保険被保険者証

給与所得者の扶養控除等(異動)申告書

年金手帳または基礎年金番号通知書

源泉徴収票

マイナンバー

住民票

健康診断書

身元保証書(必要に応じて)

給与振込先申請書

各種手当支給申請書

健康保険被扶養者異動届

3.退職時に必要な手続き

退職時に必要な対応は主に、①社会保険の資格喪失に関する手続き、②退職金の控除計算、③税金関係の手続きの3つです。

-

①社会保険の資格喪失に関する手続き

健康保険・厚生年金保険の手続き

雇用保険の手続き②退職金の控除計算

③税金関係の手続き

所得税の手続き

住民税の手続き

①社会保険の資格喪失に関する手続き

社会保険の資格喪失に関する手続きとは、「健康保険・厚生年金保険」「雇用保険」の手続きです。

- 健康保険・厚生年金保険の手続き

-

従業員が退職した場合、健康保険・厚生年金保険の資格喪失手続きが必要になります。退職者の保険証(扶養家族のものを含む)を回収します。 退職した日から5日以内に、日本年金機構の事務センターや健康保険組合、厚生年金基金に、回収した保険証と「健康保険・厚生年金保険被保険者資格喪失届」を提出します。健康保険・厚生年金保険の保険料には「資格喪失月の前月分までを、翌月末までに納付する」必要があります。資格喪失の日は退職日の翌日となりますので、月末に退職した場合は注意が必要です。

- 雇用保険の手続き

-

雇用保険については、 退職の翌日から10日以内に、「雇用保険被保険者資格喪失届」をハローワークに提出します。退職者が希望した場合は「離職証明書(離職票)」を交付しなくてはいけません。退職者が退職後すぐに就職せず、失業給付を受け取る予定である場合は、離職票がないと手続きが出来なくなります。退職者に交付を希望するのか確認をした上で、対応する必要があります。

②退職金の控除計算

退職者に対して、退職金を支払う手続きです。金額によっては所得税や住民税を天引きしなくてはいけません。課税対象となるのは、退職金の総額から「退職所得控除額」を引いた額の2分の1です。退職所得控除額は勤続年数によって決まっています。退職金の総額が退職所得控除額より少ない場合は課税されず、控除も不要となります。なお、 天引きした所得税や住民税は、原則として退職金を支払った月の翌月10日までに、税務署や各市区町村に納付する必要があります。退職時にかかる税金は「分離課税」で行うので、他の所得の額にかかわらず、課税対象や税率が決まります。

③税金関係の手続き

税金関係の手続きとは、「所得税」「住民税」の手続きのことです。

- 所得税の手続き

-

会社には、その年の1月1日から退職するまでに支払った給与の金額などを記載した源泉徴収票を交付する義務があります。退職から1ヵ月以内に本人に対して交付します。最後の給与明細と合わせて交付しましょう。また、年末調整は本来「その年の12月31日に在籍している人」を対象とした手続きとなります。そのため、基本的には退職者に対して年末調整の手続きを行う必要はありません。ただし、例外として、以下のいずれかに当てはまる場合は退職時に年末調整の手続きを行わないといけないので、注意しましょう。

- 12月に給料の支払いを受けた後に退職した

- 著しい心身の障害のために退職した(再就職できないほどケガや病気が重い)

- 死亡により退職した(在職中に亡くなった)

- 住民税の手続き

-

住民税の天引きを行っていた場合は、 退職者が住民票を有する市区町村に「給与所得者移動届出書」を 退職月の翌月10日までに提出しなくてはいけません。退職者が「家族の転勤についていく」「実家の近隣で暮らす」など、退職の時点でどこに引っ越すのか明らかな場合は、引っ越し前の市区町村と引っ越し後の市区町村に「給与所得者移動届出書」を提出しましょう。既に転職先企業が決まっており、特別徴収を継続する場合には、新しい勤務先に提出します。

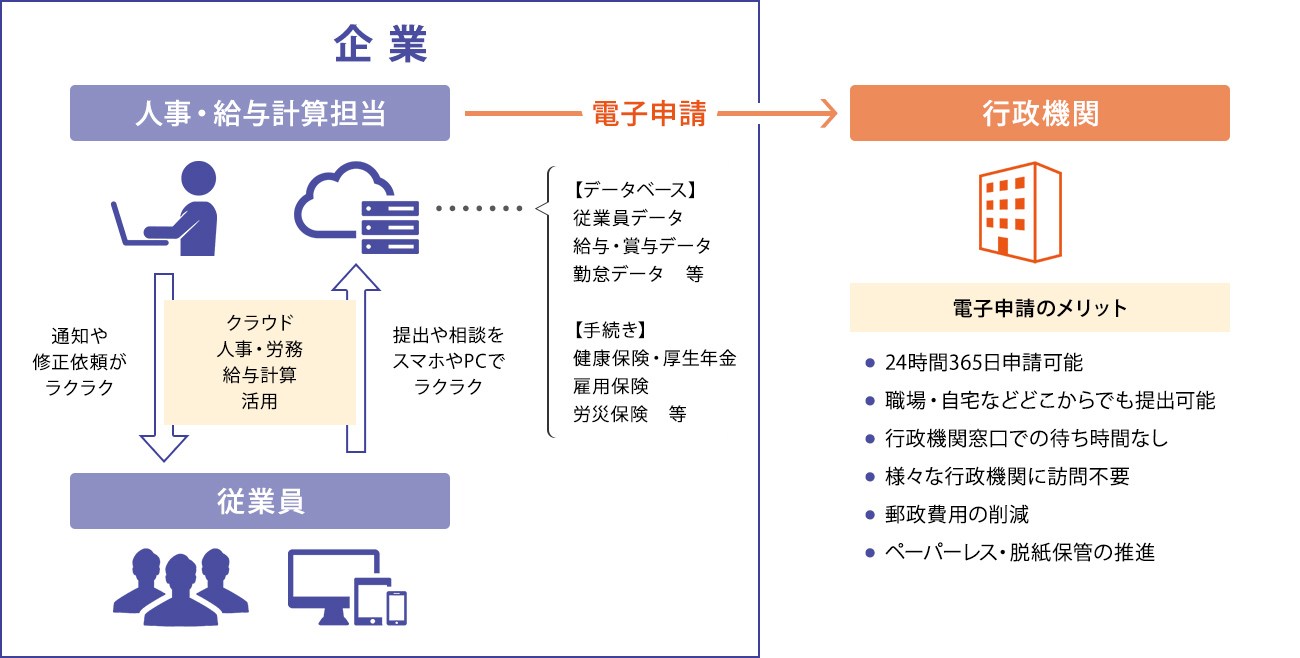

4.入社・退社手続きの電子申請・ソフトウェア活用

入社・退社手続き、市区町村や年金事務所・ハローワーク等への郵送による提出に加え、電子申請ができるようになりました。電子申請・クラウドサービスを活用することで、業務負担を減らし、かつ正確に手続きを行うことを推奨しています。

電子申請を行う場合は、クラウドツール導入などと同様にデータの登録・移行、慣れないソフトウェアの取扱いなど、工数がかかります。事前にソフトウェアの選定から計画的に動きましょう。管理システムや新しいソフトウェアの導入をプロに任せる方法もあります。よりスムーズに、入退社の手続き業務を電子化させたい場合はぜひご検討ください。

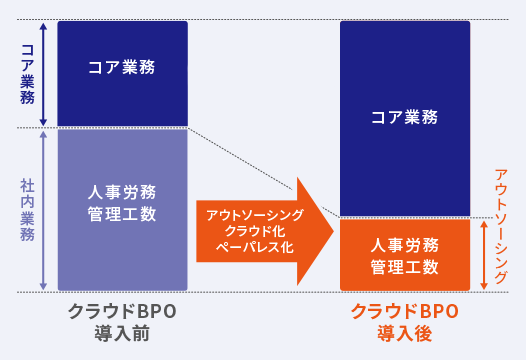

5.入社・退社手続きのアウトソーシング

入社・退社の手続きは、4月、7月、1月に集中することがあります。コア事業に集中するために少数精鋭でやっているバックオフィスでルーティンワーク以外のことを行っていくのは大変です。こうしたイレギュラー対応やルーティン業務の中でも入退社の手続きや給与計算等の代行できるものはアウトソーシングを活用することをおすすめしています。

入退社の手続きは、人事・給与計算担当が期限までに正確に対応しなければいけないものです。代行出来ることは上手に手配して、人事関連の自社でしか出来ないことにリソースを有効に活用してはいかがでしょうか。

入退社の手続きや給与計算や賞与の支払いをアウトソーシングすると、本業に集中でき、入退社の手続きや給与計算のプロが業務を行うことになります。給与・マイナンバーのような重要情報をセキュリティ高く管理し、コストも間接部門の雇用よりも安いといったケースも多いです。システム選定やソフトウェア導入などの負担も軽減します。

社内リソースをコア業務へ注力

クラウド活用でより簡単に、より便利に

経営リスク削減・リスク予防

- 入退社の手続きや給与計算代行などの人事労務のご相談

-

クラウドBPOでは給与計算を中心に、入退社の手続きなどの人事労務に関するアウトソーシングとクラウドツールや電子申請を活用してDX支援を行います。